2020年开始的全球"大放水",一方面提高了市场资金的宽裕度,改变资本市场资金风险偏好,云计算在资本市场因此大热(带动SaaS概念大火);另一方面,美联储无限宽松的货币政策下,也在影响着用户和企业的行为方式,前者更倾向于消费(通胀暴涨),而后者则因为便利的融资方式得到产能扩张的绝佳机会。

上图为 ISM 制造业新订单情况,同样可以看到以 2020 年为界,工业部门景气度发生了明显改变。于是就产生了:货币和财政大刺激——居民和工业部门资产负债表大改善——进行云计算扩张。

上图为 ISM 制造业新订单情况,同样可以看到以 2020 年为界,工业部门景气度发生了明显改变。于是就产生了:货币和财政大刺激——居民和工业部门资产负债表大改善——进行云计算扩张。

不过当抗通胀成为全球经济主要矛盾时,上述情况便得到了逆转:货币和财政刺激大收水——居民和工业部门资产负债表缩水——云计算投资偏向保守。这也是2022年之后产业增速开始进入下行通道的主要原因。

也就是说,当下CLOU指数的低迷很大程度上乃是反馈了市场对行业未来景气度的消极情绪,站在全球经济周期这一角度,我们很难对行业未来以充足信心。

那么,申万云计算指数为何又如此之亢奋呢?

宏观经济是具有周期性的,上图中我们对我国经济周期做了简单标注,以 3-4 年为一个周期,特点为:

宏观经济是具有周期性的,上图中我们对我国经济周期做了简单标注,以 3-4 年为一个周期,特点为:

其一,在经济上升周期内,企业库存上升,价格指数上涨(表现在PPI之上),与此同时也带来企业利润的攀升;

其二,当供给大于需求(库存到峰值),就会引发价格指数下行,企业为去库存就要牺牲利润,此时经济就表现出明显的收缩态势。

当前我国宏观经济确实仍然处于非常严峻的周期内,具体表现为价格指数持续下行,库存收缩,企业利润被持续压缩,这可能是直观上对经济的感受。如果站在周期性这一角度,我们则认为调整接近尾声。

如果将云计算未来视为宏观经济景气度的投射(景气度越高,企业和社会层面越有信心进行数字化改革),那么对比CLOU和申万云计算走势就可得出:

其一,中美宏观经济在今年要走出反差是大概率事件,剧烈加息之下的美国和恢复周期中的我国经济,对云计算的诉求潜力是不同的,与之所对应的是2021年,美国景气度潜力大于我国,这也是近几年两国云计算走势分化的重要原因;

其二,概念对于云计算产业估值确实有一定帮助,但从长期来看行业仍然要依托于实体经济进行,若无实体的持续反弹则无云计算真正春天。

国内云计算有利因素成主流

阿里云降价消息传出之后,市场表示了极大的关切,讨论重点为:

其一,阿里云在过去几年一直呈现"低增速,求盈利"的发展路径,在增速变缓之时,其经营性利润持续转正,也是我国第一家盈利的云计算厂商,此时的降价会不会影响损益表,抑或是说低价是否会改变企业的原有战略;

其二,当前我国宏观经济仍然未能走出低谷,即便我们前文阐述本轮经济周期调整已经接近尾声,但何时能真正走出新拐点,且存在很大不确定性,此时若贸然降价会不会不仅难以盈利,是否因为下手过早而遭受痛苦。

对于阿里以及整个云计算行业,究竟选择在市场扩张初期把握主动权还是要在继续观望,直到景气度全面改变再做出调整呢?

我们整理了我国计算机通信行业的 PPI 走势,可以非常清晰看到,2020 年之后该指数经历了一轮暴涨,主要原因为彼时全球供应链紊乱带来的 " 输入性通胀 ",此时上游原材料价格疯涨,行业制造企业上调出厂价格,对于以 IaaS 为主的云计算厂商就要面临成本的攀升,从某种程度上看,2020年之后云计算厂商要经受:1.成本压力;2.总市场盘子的"内卷化(如工业部门用云意愿下降)

我们整理了我国计算机通信行业的 PPI 走势,可以非常清晰看到,2020 年之后该指数经历了一轮暴涨,主要原因为彼时全球供应链紊乱带来的 " 输入性通胀 ",此时上游原材料价格疯涨,行业制造企业上调出厂价格,对于以 IaaS 为主的云计算厂商就要面临成本的攀升,从某种程度上看,2020年之后云计算厂商要经受:1.成本压力;2.总市场盘子的"内卷化(如工业部门用云意愿下降)

这对于企业压力是非常之大的,这也使得一些厂商调整经营策略,以维护损益表,厂商们纷纷表示要从集成到"被集成",以满足降本增效这一大前提。

7月20日消息, Counterpoint Research今日发的数据报告显示,尽管全球智能手机市场连续八季度下滑,但高端市场却逆势增长,且韧性十足,高端手机赢得有史以来最高的第二季度市场份额。

2023-07-21大家没钱换手机?4000元以上高端手机卖爆了

快科技7月20日消息,虽然先进工艺上三星是当前唯一能跟台积电竞争的晶圆代工厂,但三星的良率一直饱受质疑,最近传闻4nm、3nm良率大涨,追上了台积电,甚至还抢到了AMD的3nm订单。

2023-07-21三星3nm被指拿下AMD芯片订单

上半年社会消费品零售总额增长8.2%,钱都花到哪儿了"特种兵式旅行"风潮兴起,凌晨1点的火车站挤满了出行游玩的各路大学生;大批游客蜂拥而至"打卡"淄博烧烤

2023-07-21上半年社会消费品零售总额增长8,2%,钱都花到哪儿了

从总量看,媒体和专家说中国房地产市场已经供过于求了,没什么错,但结构上,中国的好房子还是极为稀缺。"公务员宿舍"是典型的好房子,而且据说价格会低于周边小区,当然会引来人山人海的追捧。

2023-07-21这一次,济南干得很漂亮!

财联社7月20日讯(编辑潇湘)乌克兰粮食想要大规模向外出口,无外乎两条路:要么从敖德萨等乌南部港口通过黑海走海路运输,要么则通过与乌克兰毗邻的波兰、匈牙利等陆路边境口岸出口。

2023-07-21绝不接盘乌粮食

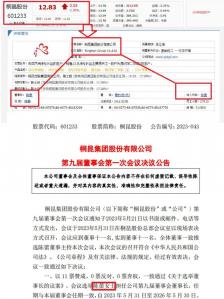

在大部分人看来,"企二代"接班是站在巨人肩膀上起飞,生在罗马自然可以不用再做牛马。

2023-07-2136岁美女,二代,接班350亿上市公司,第一把火,就要破釜沉舟?

近日,国家金融与发展实验室副主任杨涛出席2023京东全球科技探索者大会的供应链金融科技论坛,发表《发挥供应链金融力量激活中国产业链韧性》的主题演讲。杨涛指出,金融作为添加剂和润滑剂,可以改善产业链的韧性。

2023-07-19京东

近日,在京东全球科技探索者大会供应链金融科技论坛上,京东生物资产数字化平台相关负责人透露,依托先进的科技研发能力和丰富的全场景实操经验,该平台实现以不高于千分之五极低的综合成本率为农业数字化助力。

2023-07-19京东

7月14日至16日,根据公安部、省、市“豫筑平安”夏季交通安全整治部署,商丘市公安局交警支队持续开展夏季交通违法周末整治行动,紧紧围绕事故预防工作,立足辖区交管工作实际,强化分析研判、突出管控重点,加大酒驾醉驾整治力度

2023-07-19商丘市

蚌埠市,2023年7月14日(星期五)-福瑞尚善科技有限公司在安徽蚌埠成功举行了蚌埠产业园项目的合作协议签约仪式

2023-07-19福瑞尚善科技

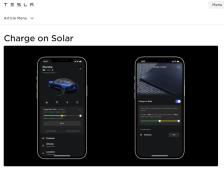

近日,特斯拉正式向美国和加拿大地区推出了新的 "Charge on Solar"(太阳能充电)功能,让特斯拉车主可以只使用太阳能为自己的电动汽车充电。

2023-07-19特斯拉,APP,推出,太阳能充电,功能,为车主提供个性化的充电体验公考培训行业双巨头中公教育(SZ:002607)和粉笔(HK:02469)近日分别发布上半年业绩预告,宣布大额盈利,意味着它们将走出过去两年泥足其中的"扩张陷阱"。

2023-07-19宣布大额盈利!公考双巨头走出,扩张陷阱

进入三伏天树上的蝉鸣更加聒噪人们的餐桌上也多了一道美味——知了猴承载着童年记忆的知了猴不仅营养丰富、风味独特还有一定的药用价值受到很多人的欢迎野生知了猴供不应求为了满足人们的胃口知了猴养殖也火了起来采收"神器"升级一晚能

2023-07-19行情比黄金还好!,有人靠它一个夏天挣十几万

翻涌的江水、奋力划动的双臂,第48届武汉7.16渡江节在炽热的夏日如约而至。作为武汉首个高端新能源汽车品牌的岚图汽车,以“渡江节官方指定用车”的身份,全力保障赛事顺利进行,其优秀的产品和服务赢得了活动参与者和现场民众的高度赞誉。

2023-07-18岚图汽车7月14日,浦发银行武汉分行荣获由人民银行武汉分行组织的"2022年湖北省银行业科技奖”二等奖、三等奖。

2023-07-18浦发银行

忙有所值,闲有所趣;炎炎夏日,纵享清凉。7月16日,浦发银行武汉分行组织开展“共生共荣共享”水上运动嘉年华活动,持续提升团队凝聚力和向心力,打造温馨有爱文化氛围,感召员工活力,推进幸福浦发建设。

2023-07-18浦发银行

7月14日,“2023(第五届)中国银行业天玑奖”评选结果揭晓,招商银行信用卡第二次荣获“金质信用卡天玑奖”。该奖项由人民日报社旗下《证券时报》举办,兼具行业影响力与市场公信力。

2023-07-17招行信用卡

7月13日,2023京东全球科技探索者大会暨京东云峰会在京召开,京东科技携手生态伙伴共聚京东科技生态论坛,发布核心生态伙伴服务体系及多项生态合作权益,并成立京东科技国产化生态联盟,与合作伙伴携手高质量跨越产业周期。

2023-07-17京东科技

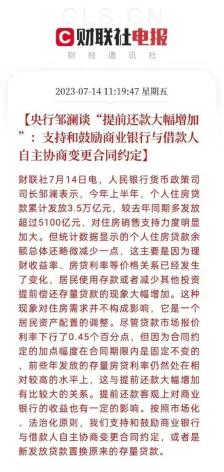

没想到不到一年时间,按揭贷款的历史性机会就来了。房贷置换可以说是目前为止最佳的模式。"置换"其实是给了在过去的大牛市中追高利息、选错利息模式的人一次"纠错"的机会。

2023-07-17重磅表态!按揭贷款的历史性机会来了……

快科技7月16日消息,近日,网易旗下短视频平台“知识公路”官方发布公告,宣布将在7月27日0点终止平台运营。根据公告,网易知识公路已经在7月13日停止注册,并停止了视频内容的上传,但用户仍可登录账号查看、处理已在账号内发布的视频内容。

2023-07-17网易短视频平台,知识公路,宣布停运!

据特斯拉中国官网显示,Cyberquad玩具车依旧处于“缺货”状态。作为特斯拉在中国官网推出的首款儿童玩具车,Cyberquad一经开售便引发广泛关注,行情火热。

2023-07-17官网缺货,二手价大跳水!特斯拉玩具车正火速降温

快科技7月16日消息,近日,随着微软与FTC诉讼的结束,影响微软收购动视暴雪的,似乎就仅仅剩下了英国CMA的阻拦。

2023-07-17动视暴雪或将,狮子开口,!微软难以准时完成收购

停车收费一般一天内都是数十元,很少超过百元。而如果停车仅一小时,就收费1000多元,想必每位朋友都不能接受。日前,四川成都,一名网友晒视频吐槽在市场停车1小时收费1679元,电子屏幕上显示停车时间近70天。

2023-07-17男子吐槽停车1小时收费1679元,网友:停一次车就收回成本

7月13日,2023京东全球科技探索者大会在京召开,京东集团技术委员会主席、京东云事业部总裁曹鹏在大会现场展示京东言犀大模型及其在零售、物流、健康、营销等场景的应用。同时,曹鹏还宣布,京东言犀AI开发计算平台将于8月上线。

2023-07-14京东

周四A股放量大涨,上证综指涨1.26%至3236.48点,其余股指涨幅类似。成交额则由周三的9133亿元小幅放大至9221亿元。由盘面看,通信设备、传媒娱乐、石油、酿酒、元器件板块涨幅居前,旅游、汽车类板块跌幅居前。

2023-07-14人民币走强,A股大涨中新经纬7月13日电(牛朝阁)近日,一张《致广汽三菱全体员工的一封信》(下称全员信)的截图在网络上流传并引发关注。

2023-07-14停产裁员?广汽集团回应,广汽三菱全员信

" 让亚马逊的贝索斯到中国来创业,给他 20 亿美金,他也烧不出来一个 Kindle。"2年前,京东创始人刘强东对Kindle就做出了该论断。刘强东称,因为盗版,Kindle的业务模式不可能在中国成功。

2023-07-14Kindle 退出中国:十载沉浮,终归落幕

7月13日,全国企业破产重整案件信息网显示,广州富力地产股份有限公司(以下简称广州富力)新增两条破产审查案件,申请人分别为广州市广丰混凝土有限公司(以下简称广丰混凝土)、广东祥正商贸有限公司(以下简称广东祥正)

2023-07-14知名地产巨头被申请破产!紧急回应…

" 几乎从不晚点 " 的山东航空,却在上市的第 23 个年头,因近年来在资本市场的持续 " 晚点 " 被强制退市。

2023-07-14永不晚点,却三年亏损110亿,山东航空摘牌退市

本文来自微信公众号:霞光社,作者:郭照川,编辑:计然,头图来自:视觉中国约20天前的6月20日,东南亚"大厂"Grab爆出裁员消息。

2023-07-14Grab 裁员,互联网寒意席卷东南亚